వడ్డీని త్వరగా మరియు ఖచ్చితంగా లెక్కించడానికి ఎలా

సంకలిత వడ్డీని ఎలా లెక్కించాలో స్పష్టమైన ఫార్ములాలు, వాస్తవ ప్రపంచ ఉదాహరణలు మరియు మీ పొదుపులను పెంచడానికి ఉపయోగపడే చిట్కాలతో తెలుసుకోండి.

సిఫారసు చేసిన విస్తరణలు

సంక్లిష్ట వడ్డీ ఫార్ములాను అర్థం చేసుకోవడం

మీ ఆదాయాలు ఎలా పెరుగుతాయో చూడటానికి స్పష్టమైన మార్గం కావాలా? సంక్లిష్ట వడ్డీ ఫార్ములా, A = P(1 + r/n)^(nt), మీ ప్రారంభ డిపాజిట్, వడ్డీ రేటు, సంక్లిష్టతా ఫ్రీక్వెన్సీ మరియు కాలాన్ని ఒక శక్తివంతమైన లెక్కలో కలుపుతుంది.

సంక్లిష్ట వడ్డీ అంటే మీరు వడ్డీపై వడ్డీ పొందడం—ఇది అనేక కాలాల్లో నిజంగా ప్రభావం చూపిస్తుంది. దీన్ని అర్థం చేసుకోవడానికి, ప్రతి భాగాన్ని విడదీయండి:

- P (ప్రిన్సిపల్): మీ ప్రారంభ బ్యాలెన్స్

- r (రేటు): వార్షిక వడ్డీ రేటు, దశాంశంగా చూపబడింది

- n (ఫ్రీక్వెన్సీ): ప్రతి సంవత్సరం వడ్డీ ఎంతసార్లు చేర్చబడుతుంది

- t (కాలం): మీ పెట్టుబడికి సంవత్సరాలలో వ్యవధి

- A (రాశి): సంక్లిష్టత తర్వాత మీకు లభించే మొత్తం

మీరు తరచుగా బ్యాంకులు వార్షిక రేటును ప్రదర్శిస్తాయి కానీ అది నెలవారీ లేదా రోజువారీగా వర్తింపజేస్తాయి. వార్షిక శాతం రేటు మరియు వాస్తవ సంక్లిష్టతా షెడ్యూల్ మధ్య తేడాను అర్థం చేసుకోవడం మీకు అనుకోని ఆశ్చర్యాలను నివారించడంలో సహాయపడుతుంది.

మీరు $10,000తో 5% వార్షిక వడ్డీతో, నెలవారీగా సంక్లిష్టతతో 5 సంవత్సరాలు ఉన్న హై-యీల్డ్ సేవింగ్స్ అకౌంట్ తెరిస్తారని ఊహించండి. సంఖ్యలు ఎలా కలుస్తాయో ఇక్కడ ఉంది:

- రేటును దశాంశ రూపంలో మార్చండి: r = 0.05

- పీరియాడిక్ రేటును కనుగొనండి: r ÷ n = 0.05 ÷ 12

- ఫలితానికి ఒకటి చేర్చండి: 1 + 0.004167 = 1.004167

- అన్ని కాలాలపై ఎక్స్పోనెంట్ను వర్తింపజేయండి: (1.004167)^60

- ప్రిన్సిపల్తో గుణించండి: 10,000 × 1.2834 ≈ $12,834

అది 28% లాభాన్ని సూచిస్తుంది, మరో సెంటు చేర్చకుండా.

సంక్లిష్ట వడ్డీ చరాల సారాంశం

మా ఫార్ములాలో ప్రతి చిహ్నానికి త్వరిత సూచిక క్రింద ఉంది, పై ఉదాహరణ నుండి తీసుకున్న నమూనా విలువలతో పూర్తి చేయబడింది. మీరు వివిధ రేట్లు, ఫ్రీక్వెన్సీలు లేదా కాల పరిమాణాలతో ప్రయోగాలు చేస్తున్నప్పుడు ఈ పట్టికను దగ్గరగా ఉంచండి.

| చర | వ్యాఖ్య | నమూనా విలువ |

|---|---|---|

| P | ప్రిన్సిపల్ మొత్తం | $10,000 |

| r | వార్షిక వడ్డీ రేటు (దశాంశ) | 0.05 |

| n | ప్రతి సంవత్సరానికి సంక్లిష్టతా కాలాలు | 12 |

| t | సంవత్సరాలలో కాలం | 5 |

| A | సంక్లిష్టత తర్వాత భవిష్యత్ విలువ | $12,834 |

మీరు నెలవారీ, రోజువారీ లేదా నిరంతర సంక్లిష్టతా పరిస్థితులను అన్వేషిస్తున్నప్పుడు ఈ నిర్వచనాలను గుర్తుంచుకోండి. మీ పక్కన పట్టికతో, స్ప్రెడ్షీట్ లేదా క్యాల్క్యులేటర్లో ఏ చరాన్ని సవరించడం సులభంగా మారుతుంది.

ప్రధాన చరాలను అర్థం చేసుకోవడం

సంక్లిష్ట వడ్డీని అర్థం చేసుకోవడం ఐదు ముఖ్యాంశాలతో ప్రారంభమవుతుంది: ప్రిన్సిపల్ (P), వార్షిక రేటు (r), సంక్లిష్టతా ఫ్రీక్వెన్సీ (n), కాల పరిమాణం (t), మరియు ఫలితంగా రాశి (A). వీటిలో ఏదైనా ఒకదాన్ని సవరించినా, మీ ముగింపు బ్యాలెన్స్ dramatically మారుతుంది.

మీరు $5,000ను 5% వార్షిక వడ్డీతో పెట్టినట్లు ఊహించండి. ఇప్పుడు రేటును 6%కి పెంచండి లేదా వార్షికంగా నుండి నెలవారీగా సంక్లిష్టతను మార్చండి. చిన్న మార్పులు కూడా దీర్ఘకాలిక వృద్ధిని ఎలా మార్చగలవో మీరు చూడగలరు.

- ప్రిన్సిపల్ (P): మీ ప్రారంభ డిపాజిట్ లేదా పెట్టుబడి.

- వార్షిక రేటు (r): దశాంశంగా వ్యక్తీకరించిన వృద్ధి రేటు (0.05 అంటే 5%).

- ఫ్రీక్వెన్సీ (n): ప్రతి సంవత్సరం వడ్డీ ఎంతసార్లు చేర్చబడుతుంది (1, 12, 365).

- కాలం (t): సంవత్సరాలలో పెట్టుబడి వ్యవధి.

- రాశి (A): సంక్లిష్టత తర్వాత భవిష్యత్ విలువ.

ప్రిన్సిపల్ మరియు రేటును అన్వేషించడం

P మరియు r ఎలా కలిసి పనిచేస్తాయో చూడటం వాస్తవిక లక్ష్యాలను సెట్ చేయడంలో సహాయపడుతుంది. $1,000ను 4%తో 10 సంవత్సరాల పాటు డిపాజిట్ చేస్తే, మీరు A = P × (1 + r)^t ను ఉపయోగిస్తారు, ఇది 1,000 × (1.04)^10 అవుతుంది. ఆ లెక్క సుమారు $1,480ని అందిస్తుంది.

సరైన రేటును ఎంచుకోవడం అంటే చారిత్రిక రాబడులు మరియు ప్రస్తుత సేవింగ్స్ రేట్లను పరిశీలించడం. ఉదాహరణకు, టాప్ సేవింగ్స్ అకౌంట్లు సుమారు 1.5% వద్ద ఉండగా, డబుల్-డిజిట్ లాభాలను ఆశించడం అనుకూలమైన ఆలోచన కాదు.

“దశాబ్దాలుగా చిన్న శాతం తేడాలు మీ ముగింపు బ్యాలెన్స్ను ద్విగుణీకరించవచ్చు లేదా త్రిగుణీకరించవచ్చు.”

— ఆర్థిక ప్రణాళిక అవగాహన

తర్వాత, సంక్లిష్టతా ఫ్రీక్వెన్సీ ఈ ప్రభావాలను ఎలా పెంచుతుందో చూద్దాం.

ఫ్రీక్వెన్సీ మరియు కాలాన్ని సవరించడం

వార్షికంగా నుండి నెలవారీగా సంక్లిష్టతకు మారడం అదనపు కాలాలను చేర్చుతుంది. 5% వద్ద, A = P × (1 + 0.05/12)^(12 × 10) అదే 10 సంవత్సరాల వ్యవధిని సుమారు $1,647గా మార్చుతుంది, $1,628 కాకుండా.

ఈ సూచనలను గుర్తుంచుకోండి:

- ఏ విభజనకు ముందు శాతం దశాంశాలకు మార్చండి.

- మీ n మరియు t యూనిట్లను (నెలలు vs. సంవత్సరాలు) సరిపోల్చండి.

- చలనం నివారించడానికి తుది ఫలితానికి రౌండింగ్ సేవ్ చేయండి.

మీరు 3% రేటును 20 సంవత్సరాల పాటు రోజువారీ కాంపౌండింగ్తో విస్తరించినప్పుడు, సమర్థవంతమైన ఫలితం వార్షికంగా మాత్రమే ఉన్నదానికి పోలిస్తే 2% కంటే ఎక్కువగా పెరుగుతుంది. ఇది ఫ్రీక్వెన్సీ కేవలం ఒక వివరమేగాక, అది ఒక డ్రైవర్ అని స్పష్టమైన గుర్తు.

తీవ్రమైన పరిశీలన కోసం, షిఫ్ట్షిఫ్ట్ కాంపౌండ్ ఇంటరెస్ట్ లెక్కించడానికి గైడ్ని చూడండి. వివిధ విలువలను ప్లగ్ చేయడం సాధన చేయండి, మరియు మీరు తెలివైన పెట్టుబడులను ప్రణాళిక చేయడానికి అవగాహనను నిర్మించుకుంటారు.

చాలా కాంపౌండ్ ఇంటరెస్ట్ లెక్కించడం

మీరు చేతితో ఫార్ములాను పని చేస్తే, వృద్ధి యొక్క యాంత్రికత నిజంగా అర్థం కావడం ప్రారంభిస్తుంది. కింద, వార్షిక, నెలవారీ, రోజువారీ మరియు నిరంతర కాంపౌండింగ్ ద్వారా వడ్డీ ఎలా పెరుగుతుందో పరిశీలిస్తాము.

వార్షిక కాంపౌండింగ్ ఉదాహరణ

సాధారణ వార్షిక మోడల్ A = P(1 + r)ᵗను ఉపయోగిస్తుంది. మొదట, వడ్డీ రేటును దశాంశంలో మార్చండి.

- 5%ని 0.05గా మార్చండి.

- (1 + 0.05)¹⁰ = 1.6289ని లెక్కించండి.

- $10,000 యొక్క ప్రిన్సిపల్తో గుణించండి, $16,289 పొందడానికి.

$10,000ని 5% వద్ద పది సంవత్సరాల పాటు డిపాజిట్ చేయడం ఊహించండి—మీ బ్యాలెన్స్ $16,289కు పెరుగుతుంది, ఇది వార్షిక పునర్వినియోగం స్థిర వృద్ధిని ఎలా ప్రేరేపిస్తుందో చూపిస్తుంది.

నెలవారీ విభజన

నెలవారీ కాంపౌండింగ్కు మారడం ఫార్ములాను A = P(1 + r/12)^(12t)గా సవరించుతుంది. మీరు కేవలం రేటును విభజించి, ఎక్స్పోనెంట్ను సర్దుబాటు చేస్తారు.

- 0.05ని 12తో విభజించండి, 0.004167ను పొందడానికి.

- 1ని చేర్చండి, తరువాత ఫలితాన్ని 120వ శక్తికి పెంచండి.

- $10,000తో గుణించండి, సుమారు $16,470కి చేరడానికి.

ప్రతి నెలలో అదనపు కాంపౌండింగ్ చక్రం మీ రిటర్న్ను వార్షిక పద్ధతికి కాస్త పైకి తీసుకువెళ్తుంది.

విస్తృత సందర్భానికి, 1978 నుండి 2025 వరకు MSCI వరల్డ్ ఇండెక్స్ యూరోలో 10.49% CAGRను అందించింది, €1,000ను సుమారు €85,000గా మార్చింది. పూర్తి సంఖ్యలను NYU స్టెర్న్ డేటాలో చూడండి.

రోజువారీ మరియు నిరంతర కాంపౌండింగ్

వడ్డీ ప్రతి రోజు చేర్చబడినప్పుడు, A = P(1 + r/365)^(365t)ని ఉపయోగించండి. ఈ రోజువారీ రిథమ్ రిటర్న్స్ను పైకి నడిపిస్తుంది.

- వార్షిక రేటును 365తో విభజించండి, తరువాత ఫలితాన్ని 365tకి పెంచండి.

- నిజంగా నిరంతర కాంపౌండింగ్ కోసం, A = P × e^(r t)కి మారండి మరియు సహజ ఎక్స్పోనెంట్ తన మాయాజాలాన్ని పనిచేయనివ్వండి.

5%ని పది సంవత్సరాల పాటు నిరంతర వృద్ధి A = P × e^(0.5)ని అందిస్తుంది, సుమారు $16,487—విభజిత పద్ధతులకు పోలిస్తే సిద్దాంతాత్మక గరిష్టం.

దీర్ఘకాలిక వృద్ధి దృశ్యం

హారిజాన్ను విస్తరించండి మరియు కాంపౌండింగ్ శక్తి నిజంగా మెరుస్తుంది. $10,000ని 10.49% వద్ద 30 సంవత్సరాల పాటు పెట్టుబడి పెట్టండి మరియు A = P(1 + r)ᵗ సుమారు $217,000కి పెరుగుతుంది.

MSCI వంటి బెంచ్మార్క్లు మీకు గుర్తు చేస్తాయి, చిన్న రేటు వ్యత్యాసాలు దశాబ్దాల పాటు పనిచేయడానికి సమయం ఇచ్చినప్పుడు పెద్ద మొత్తాలుగా మారుతాయి.

రేటు లేదా ఫ్రీక్వెన్సీలో చిన్న మార్పులు మీ పక్షంలో సహనం ఉన్నప్పుడు వేల డాలర్లకు మారవచ్చు.

చేతితో లెక్కింపుల కోసం చిట్కాలు

- రౌండింగ్ చలనం నివారించడానికి మీ దశాంశాలను తుది దశ వరకు ఖచ్చితంగా ఉంచండి.

- మీ సమయ యూనిట్లను మీరు ఎంచుకున్న కాంపౌండింగ్ ఫ్రీక్వెన్సీతో సరిపోల్చండి.

- ప్రతి ఎంట్రీని ఒక ప్రాథమిక కేల్క్యులేటర్ లేదా స్ప్రెడ్షీట్తో ధృవీకరించండి—సాధారణ టైపోస్ సాధారణ నేరస్థులు.

ఈ చేతితో అడుగులను సాధన చేయడం మీ అవగాహనను నిర్మిస్తుంది. తరువాత, ఈ మొత్తం ప్రక్రియను ఆటోమేట్ చేయడానికి స్ప్రెడ్షీట్ ఎలా ఉపయోగించాలో చూద్దాం.

| ఫ్రీక్వెన్సీ | ఫార్ములా | ఉదాహరణ ఫలితం |

|---|---|---|

| వార్షిక | A = P(1 + r)ᵗ | $16,289 |

| నెలవారీ | A = P(1 + r/12)^(12t) | $16,470 |

| రోజువారీ | A = P(1 + r/365)^(365t) | $16,487 |

| నిరంతర | A = P × e^(r t) | $16,487 |

ఈ పట్టిక మరింత తరచుగా కాంపౌండింగ్ మీ తుది బ్యాలెన్స్ను మృదువుగా పెంచుతుందని హైలైట్ చేస్తుంది. తదుపరి: ఈ లెక్కింపులను స్ప్రెడ్షీట్లో మాస్టర్ చేయడం.

స్ప్రెడ్షీట్స్ మరియు ఆన్లైన్ టూల్స్తో కాంపౌండ్ ఇంటరెస్ట్ ఆటోమేట్ చేయడం

వివిధ దృశ్యాలను పరీక్షించేటప్పుడు స్ప్రెడ్షీట్లో మీ స్వంత కాంపౌండ్ ఇంటరెస్ట్ కేల్క్యులేటర్ను సృష్టించడం సమయాన్ని ఆదా చేస్తుంది. మీరు P, r, n, మరియు tను సెల్లకు లింక్ చేసినప్పుడు, బిల్ట్-ఇన్ ఫంక్షన్లు భారీ పనిని నిర్వహిస్తాయి.

మీరు Excel లేదా Google Sheetsలో ప్రిన్సిపల్, రేటు, ఫ్రీక్వెన్సీ, మరియు కాలం కోసం ఇన్పుట్ సెల్లను ఏర్పాటు చేస్తారు.

సాఫ్ట్వేర్ అప్పుడు గణితాన్ని శక్తివంతంగా చేస్తుంది.

- POWER ఫంక్షన్ను (1 + rate / n)^(n×t) కోసం ఉపయోగించి వృద్ధిని ఖచ్చితంగా ట్రాక్ చేయండి.

- స్వయంచాలకంగా నెలవారీ లేదా రోజువారీ టైమ్లైన్ను ఉత్పత్తి చేయడానికి EDATE లేదా ఫిల్-డౌన్ ఫార్ములాలను వర్తించండి.

- వాడుకదారులు వడ్డీ రేట్లు మరియు కాంపౌండింగ్ ఫ్రీక్వెన్సీని తప్పులు లేకుండా ఎంచుకోవడానికి డేటా వాలిడేషన్ డ్రాప్డౌన్లను జోడించండి.

ఇన్పుట్ సెల్లను ఫార్మాట్ చేయడం

ప్రతి సెల్ను స్పష్టంగా లేబుల్ చేయండి—"ప్రిన్సిపల్," "వార్షిక రేటు," "సంవత్సరానికి కాంపౌండ్స్," మరియు "సంవత్సరాలు" అని ఆలోచించండి. అలా చేస్తే, షీట్ను ఓపెన్ చేసే ఎవరైనా విలువలను ఎక్కడ టైప్ చేయాలో ఖచ్చితంగా తెలుసుకుంటారు.

మీ ఫార్ములా సెల్లను లాక్ చేసి, సంబంధిత మరియు అబ్సొల్యూట్ రిఫరెన్స్లను కలపండి. ఇది మీరు ఇన్పుట్లను మార్చేటప్పుడు యాదృచ్ఛికంగా రాసి వేయడం నివారిస్తుంది.

వృద్ధి వక్రాలను ప్లాట్ చేయడం

ఒక తక్షణ లైన్ లేదా ఏరియా చార్ట్ వృద్ధి నమూనాలను మీకు కనుగొనవచ్చు, మీరు కచ్చితమైన సంఖ్యల్లో మిస్ అవ్వవచ్చు. మీ టైమ్ సిరీస్ మరియు ఫ్యూచర్-వాల్యూ కాలమ్స్ను ఎంచుకుని, మీరు ఇష్టపడే చార్ట్ను చేర్చండి.

- సన్నివేశాలను పక్క పక్కన పోల్చడానికి వాటి రేటుతో సిరీస్ లేబుల్స్ను ఫార్మాట్ చేయండి.

- ప్రిన్సిపల్ మొత్తాలను కాల వ్యవధుల నుండి వేరుచేయడానికి అక్ష శీర్షికలను జోడించండి.

- కాంపౌండింగ్ జంప్లను హైలైట్ చేయడానికి కీలక తేదీల వద్ద మార్కర్లను ఉపయోగించండి.

అనుకూల రంగులు మరియు చిహ్నాలు ఆ ఇన్ఫ్లెక్షన్ పాయింట్లను జీవితం తీసుకువస్తాయి, వివిధ రేట్ల ప్రభావాన్ని గుర్తించడం సులభం చేస్తుంది.

ఈ దృశ్యం ఫార్ములాలు ఆటో-అప్డేట్ చేయడం మరియు మీరు ఒక వేరియబుల్ను సవరించిన క్షణంలో చార్ట్ను రిఫ్రెష్ చేయడం ఎలా చూపిస్తుంది. మీ బ్రౌజర్లో తక్షణ సన్నివేశ పరీక్ష కోసం మా ఇన్-బ్రౌజర్ కాంపౌండ్ ఇంటరెస్ట్ కేల్క్యులేటర్ను చూడండి.

తప్పుల నుండి రక్షణ

ఒకే సెల్ రిఫరెన్స్లో ఒక టైపో మీ మొత్తం మోడల్ను వక్రీకరించవచ్చు. అదృష్టవశాత్తు, నిర్మితమైన తప్పు తనిఖీ మరియు షరతుల ఫార్మాటింగ్ ఏదైనా అవుట్ ఆఫ్ బౌండ్స్ను గుర్తిస్తుంది.

- రేటు ఎంట్రీలు డెసిమల్స్ (ఉదా: 0.05 కాదు 5%) గా ఉండేలా చూసుకోండి, తద్వారా యూనిట్లు సుసంగతంగా ఉంటాయి.

- ఫ్రీక్వెన్సీ డ్రాప్డౌన్ మీ ఎక్స్పోనెంట్లోని కాల యూనిట్ను సరిపోల్చడం నిర్ధారించుకోండి.

- లాంగ్ డేటా సెట్లను స్క్రోల్ చేసినప్పుడు లేబుల్స్ నిల్వ ఉండేలా హెడ్డర్ రోలను లాక్ చేయండి.

టెంప్లేట్ లైబ్రరీలను ఉపయోగించడం

ముందుగా నిర్మించిన టెంప్లేట్లు సెటప్ను వేగవంతం చేస్తాయి మరియు ఫార్ములా పొరపాట్లను తగ్గిస్తాయి. ఆన్లైన్ రిపోజిటరీలు మరియు షీట్స్ టెంప్లేట్ గ్యాలరీ అద్భుతమైన ప్రారంభ పాయింట్లు.

- ఆర్థిక టెంప్లేట్లను కలిగి ఉన్న కమ్యూనిటీ యాడ్-ఆన్లను ఇన్స్టాల్ చేయండి.

- మీ ఊహలకు సరిపోయేలా టెంప్లేట్ యొక్క ప్రిన్సిపల్ మరియు రేటు సెల్లను సవరించండి.

- సమానమైన మోడలింగ్ కోసం ముగింపు షీట్ను సహచరులతో పంచుకోండి.

టెంప్లేట్లు నేర్చుకునే సాధనాలు మరియు అనేక సన్నివేశాలలో కాంపౌండ్ ఇంటరెస్ట్ను లెక్కించాలనుకున్నప్పుడు త్వరిత మార్గాలు గా పనిచేస్తాయి.

ఈ లెక్కింపులను ఆటోమేట్ చేయడం మీకు వేగంగా పునరావృతం చేయడానికి మరియు మీ ఆర్థిక అంచనాలను సరిగ్గా చేయడానికి అనుమతిస్తుంది. మీరు పునాది నుండి నిర్మించినా లేదా టెంప్లేట్ను అనుకూలీకరించినా, మీరు త్వరలో కాంపౌండ్ ఇంటరెస్ట్ను మాస్టర్ చేస్తారు.

కాంపౌండింగ్ ఫ్రీక్వెన్సీలను మరియు వాస్తవ ప్రభావాన్ని పోల్చడం

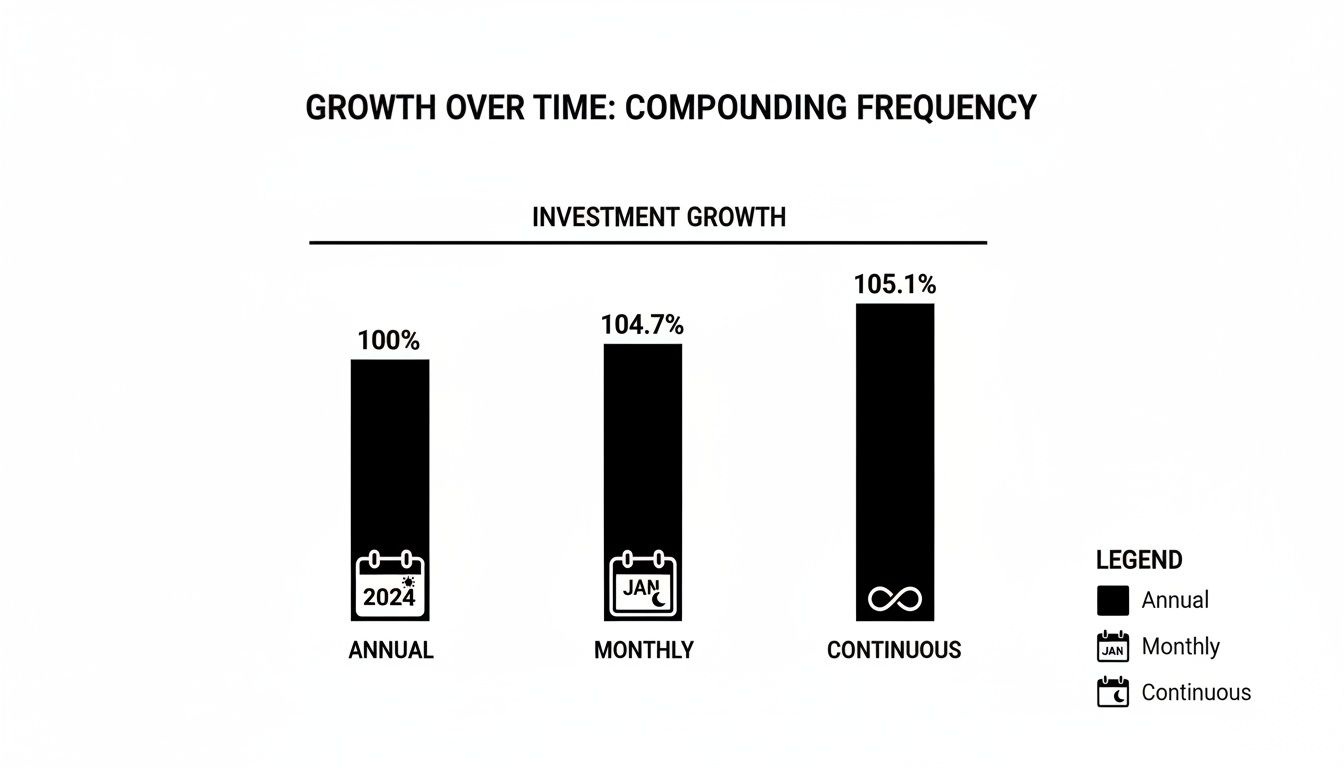

వార్షిక రేటు 5% వద్ద నిలబడినప్పటికీ, వడ్డీ ఎంత సార్లు జోడించబడుతుందో దానిపై ఆధారపడి చివరి మొత్తం స్పష్టంగా మారుతుంది. ఒక దశాబ్దం లో, $10,000 సంవత్సరానికి ఒకసారి కాంపౌండింగ్తో $16,289 కు పెరుగుతుంది. నెలవారీగా మార్చండి, మీరు సుమారు $16,470 చూడగలరు. నిరంతర కాంపౌండింగ్కు నడిపించండి, మరియు ఆ క్రీప్ $16,487 కు చేరుతుంది.

బ్యాంకులు తరచుగా అర్ధ వార్షిక లేదా త్రైమాసిక షెడ్యూల్లను ఉల్లేఖిస్తాయి. ఈ అదే ఉదాహరణలో, సంవత్సరానికి రెండు సార్లు కాంపౌండింగ్ $16,330 ను ఫలితంగా ఇస్తుంది, అయితే సంవత్సరానికి నాలుగు సార్లు కాంపౌండింగ్ $16,365 కు పెరుగుతుంది. రోజువారీ కాంపౌండింగ్ నెలవారీ కంటే కాస్త తక్కువగా ఉంది—సుమారు $16,487—మరింత తరచుగా జోడింపులు మీ మొత్తం పైకి నెమ్మదిగా నడిపిస్తున్నట్లు చూపిస్తుంది.

కాంపౌండింగ్ ఫ్రీక్వెన్సీ ప్రభావం

దశాబ్దం తర్వాత 5% వద్ద ఫార్ములాలు మరియు చివరి బ్యాలెన్సుల యొక్క తక్షణ పోలిక ఇక్కడ ఉంది:

ఈ అంతరాలను ఎలా కట్టబెట్టాలో ఒక తక్షణ దృష్టి తీసుకోండి:

| ఫ్రీక్వెన్సీ | ఫార్ములా | ఫలితం |

|---|---|---|

| సంవత్సరానికి | A = P (1 + r)ᵗ | $16,289 |

| అర్ధ వార్షిక | A = P (1 + r/2)^(2t) | $16,330 |

| త్రైమాసిక | A = P (1 + r/4)^(4t) | $16,365 |

| నెలవారీ | A = P (1 + r/12)^(12t) | $16,470 |

| రోజువారీ | A = P (1 + r/365)^(365t) | $16,487 |

| నిరంతర | A = P × e^(rt) | $16,488 |

నిరంతర కాంపౌండింగ్ సాంకేతిక పరిమితిని సూచించినప్పటికీ, మీరు చాలా ఆర్థిక కేల్క్యులేటర్లు మరియు స్ప్రెడ్షీట్ ఫంక్షన్లతో రోజువారీ లేదా నిరంతర మోడళ్లను నిర్వహించవచ్చు.

కాంపౌండ్ రిటర్న్లపై చరిత్రాత్మక దృష్టికోణం

కాంపౌండింగ్ యొక్క దీర్ఘకాలిక శక్తిని అర్థం చేసుకోవడానికి, ఈ విషయాన్ని పరిగణనలోకి తీసుకోండి: 1900లో అమెరికా స్టాక్ మార్కెట్లో పెట్టుబడి చేసిన ఒకే £1 నేడు £3,703 కు పెరిగి ఉంటుంది, ఇది 6.9% వాస్తవ వార్షిక రిటర్న్. యునైటెడ్ కింగ్డమ్ స్టాక్ మార్కెట్లో అదే పెట్టుబడి, 4.8% వద్ద, కేవలం £341 మాత్రమే ఉంటుంది. ఆస్ట్రేలియా యొక్క 6.4% వాస్తవ రిటర్న్, ఈ పౌండ్ను 124 సంవత్సరాల్లో సుమారు £2,134 గా మార్చుతుంది.

ఈ అంకెల గురించి మరింత సమాచారం కోసం, ఈ గ్లోబల్ మార్కెట్ రిటర్న్స్ డేటాని చూడండి.

“సంకలిత వడ్డీ మీ సాధారణ పొదుపులను సంపదగా మార్చుతుంది, మీరు సమయాన్ని పని చేయడానికి అనుమతిస్తే.”

ఈ చార్టుల నుండి మరియు వాస్తవ ఉదాహరణల నుండి ముఖ్యమైన విషయాలు:

- అధిక సంకలనం ఫ్రీక్వెన్సీ కొంచెం మెరుగైన సమర్థవంతమైన రేట్లను అందిస్తుంది

- వార్షిక రిటర్న్స్లో చిన్న తేడా దశాబ్దాలుగా భారీగా పెరుగుతుంది

- స్ప్రెడ్షీట్స్ లేదా బ్రౌజర్లోని కాలిక్యులేటర్లు రోజువారీ మరియు నిరంతర సంకలనం మోడల్ చేయడం సులభం

- ఏ అదనపు ఫీజులు లేదా కనిష్ట బ్యాలెన్స్లను మార్జినల్ లాభాలపై బరువుగా ఉంచండి

- నెలవారీ సంకలనం సాధారణ పొదుపులకు సరైన స్థానం సాధించడానికి చాలా సమర్థవంతంగా ఉంటుంది; అభివృద్ధి చెందిన అంచనాల కోసం నిరంతరంగా వెళ్లండి

రోజు చివరికి, సంకలనం ఎల్లప్పుడూ ప్రిన్సిపల్ ప్లస్ అక్స్రూడ్ ఇంటరెస్ట్పై పనిచేస్తుంది. మీ సాధనాలు ప్రతి కాలాన్ని సరిగ్గా ట్రాక్ చేస్తున్నాయా అని నిర్ధారించుకోండి, తద్వారా మీరు నమ్మకంతో ప్రణాళిక రూపొందించవచ్చు.

వృద్ధిని అంచనా వేయడంలో తప్పించాల్సిన సాధారణ తప్పులు

సంకలిత వడ్డీతో వృద్ధిని అంచనా వేయడం మోసపూరితంగా సులభం—మరియు తప్పు చేయడం చాలా సులభం. నామమాత్ర వడ్డీని వాస్తవ వడ్డీతో కలిపితే, మీ అంచనాలు వాస్తవానికి దూరంగా వెళ్లవచ్చు. గుర్తుంచుకోండి, నామమాత్ర అంకెలు ద్రవ్యోల్బణాన్ని దాటిస్తాయి, అయితే వాస్తవ రేట్లు మీ డబ్బు యొక్క నిజమైన కొనుగోలు శక్తికి అనుగుణంగా సర్దుబాటు చేస్తాయి.

- అసమాన యూనిట్లు లెక్కింపులను తప్పుదోవ పట్టిస్తాయి. సంఖ్యలను ప్లగ్ చేయడానికి ముందు ఎల్లప్పుడూ కాల వ్యవధులను—సంవత్సరాలు, నెలలు లేదా రోజులు—సమానంగా ఉంచండి.

- మార్పు చేయని శాతం 0.05ని 5గా మార్చుతుంది, మీరు దశాంశాన్ని మరచితే, ఫలితాలను స్కేల్ నుండి బయటకు పంపుతుంది.

- అవగాహన చేయని నగదు ప్రవాహాలు రెగ్యులర్ ఉపసంహరణలు లేదా అదనపు డిపాజిట్లను దాచుతాయి, మీ ముగింపు బ్యాలెన్స్ను వక్రీకరిస్తాయి.

ఇన్పుట్ వాలిడేషన్ చెక్లు

మీ ఇన్పుట్లపై ఒక తక్షణ మానసిక చెక్ అనేక తలనొప్పులను ఆదా చేయవచ్చు. ఆధునిక స్ప్రెడ్షీట్స్ బిల్ట్-ఇన్ డేటా వాలిడేషన్ మరియు ఎర్రర్ చెకింగ్ను అందిస్తాయి—వాటిని ఉపయోగించండి.

అసమాన యూనిట్లపై ఒక వేళ చూసినప్పుడు, నాకు 20% అంచనాను తప్పుగా అంచనా వేయడం నుండి కాపాడింది.

ప్రతి రేటు దశాంశ రూపంలో ఉందని (ఉదాహరణకు, 5%ని 0.05గా) మరియు మీ సంకలనం ఫ్రీక్వెన్సీ మీరు ఎంచుకున్న కాలానికి సరిపోతుందా అని నిర్ధారించుకోవడం మంచిది.

ఫలితాలను విమర్శాత్మకంగా అర్థం చేసుకోవడం

అంకెలు అబద్ధం చెప్పవు—కానీ మీరు వాటిని ముఖానికి తీసుకుంటే, అవి మీకు తప్పుదోవ పట్టించవచ్చు. ఎల్లప్పుడూ మీ వివరమైన మోడల్తో పాటు ఒక సాధారణ బెంచ్మార్క్ను నడిపించండి.

- మీ డబ్లింగ్ టైమ్ను 72 నియమంతో పోల్చండి, ప్రధాన అసమానతలను గుర్తించడానికి.

- అదనపు కాంట్రిబ్యూషన్లు నిజంగా బ్యాలెన్స్ను పెంచుతాయా అని తనిఖీ చేయండి.

- కాలిక ఉపసంహరణలు చివరి మొత్తం తగ్గిస్తాయా అని నిర్ధారించుకోండి.

- రౌండింగ్ను గమనించండి: 0.1% కంటే ఎక్కువ మార్పులు లోతైన ఫార్ములా సమస్యను సూచించవచ్చు.

ఒక పక్కగా ఉన్న జీరో ఒక అంచనాను 10× పెంచినట్లు నేను చూశాను. ఒక చిన్న టైపో మీ మొత్తం విశ్లేషణను తప్పుదోవ పట్టించవద్దు.

త్వరిత సమీక్ష వ్యూహాలు

ముగింపుకు ముందు, మీ స్ప్రెడ్షీట్ను వేగంగా అయినా లక్ష్యంగా ఉన్న ఆడిట్ చేయండి:

- కలుపు లేకుండా లేదా తప్పుగా ఉన్న సెల్ సూచనల కోసం ఫార్ములాలను స్కాన్ చేయండి

- n (సంకలనం కాలాలు) మరియు t (కాలం) ఒకే యూనిట్లను ఉపయోగిస్తున్నాయా అని నిర్ధారించుకోండి

- ఇన్పుట్లు, లెక్కింపులు మరియు అవుట్పుట్లను సమూహీకరించడానికి రంగు-కోడ్ చేసిన హైలైట్స్ను వర్తించండి

రెండవ సారి చూసినప్పుడు చాలా గంటల పని మిస్ అయినది పట్టించుకుంటుంది.

మీ పని సమీక్షించడానికి ఒక సహచరుడిని ఆహ్వానించండి లేదా కొత్త దృక్కోణాల కోసం ShiftShift Extensions ద్వారా మీ షీట్ను పంచుకోండి. భవిష్యత్తు అంచనాలను ఖచ్చితంగా ఉంచడానికి మీ టెంప్లేట్లు మరియు వాలిడేషన్ నియమాలను రెగ్యులర్గా నవీకరించండి.

ప్రాయోగిక చిట్కాలు

- తాజా CPI డేటా ఆధారంగా ద్రవ్యోల్బణ అంచనాలను డబుల్-చెక్ చేయండి.

- మాన్యువల్ తప్పులను తగ్గించడానికి ShiftShift Extensions' Compound Interest Calculatorతో పునరావృత చెక్లను ఆటోమేట్ చేయండి.

- కొత్త తప్పులు వస్తే తిరిగి వెనక్కి వెళ్లడానికి స్పష్టమైన వెర్షన్ చరిత్రను నిర్వహించండి.

మీరు అసమానతను త్వరగా గుర్తించినంత త్వరగా, మీ అంకెలపై మీకు ఎక్కువ నమ్మకం ఉంటుంది.

సంకలిత వడ్డీని లెక్కించడంపై FAQ

ఒక ప్రశ్న నేను ఎప్పుడూ వినేది ఏమిటంటే, పెట్టుబడిలో అర్ధం మారినప్పుడు వడ్డీ రేట్లను ఎలా నిర్వహించాలి. ఈ పద్ధతి మీ కాలాన్ని విభాగాలుగా కత్తిరించడం మరియు ప్రతి కట్కు సంకలిత ఫార్ములాను వర్తించడం.

మీరు మొదటి 2 సంవత్సరాలు 4% పొందుతున్న 5-సంవత్సర పెట్టుబడిని లాక్ చేస్తారని ఊహించండి మరియు తదుపరి 3 సంవత్సరాలు 6% పొందుతారు. మీరు మొదట లెక్కించాలి:

A₁ = P × (1 + 0.04)²

తర్వాత A₁ని మీ కొత్త ప్రిన్సిపల్గా ఉపయోగించండి:

A₂ = A₁ × (1 + 0.06)³

ఆ ఫలితాలను గుణించండి మరియు మీ ముగింపు మొత్తం మీకు ఉంది. ఇది అదనపు పని వంటి అనిపించవచ్చు, కానీ మీరు స్ప్రెడ్షీట్లో ఇది ఎలా ఉంచబడిందో చూడగానే, ప్రతి భాగం స్థానం పొందుతుంది.

నియమిత కాంట్రిబ్యూషన్లు కొంచెం భిన్నంగా ఉంటాయి—వ అవి నగదు ప్రవాహాల శ్రేణిగా ప్రవర్తిస్తాయి. వాటిని నిర్వహించడానికి, మీరు ఒక అన్యుటీ యొక్క భవిష్యత్తు విలువపై ఆధారపడతారు. ఈ పాయలను గుర్తుంచుకోండి:

- మీరు స్థిరమైన డిపాజిట్లు చేసినప్పుడు అన్యుటీ యొక్క భవిష్యత్తు విలువ ఫార్ములాను ఉపయోగించండి

- మీ వడ్డీ రేటు మరియు సంకలనం ఫ్రీక్వెన్సీను ఖచ్చితంగా సరిపోల్చండి

- ప్రతి కాలంలో డిపాజిట్లు ప్రారంభంలో లేదా చివరలో జరుగుతాయా అని నిర్ణయించండి

సిద్ధాంతాత్మకంగా గరిష్ట రిటర్న్ పొందాలనుకునే పెట్టుబడిదారులకు, నిరంతర సంకలనం A = P e^(r t)తో ప్రవేశిస్తుంది. ఇది వడ్డీ అనంత సంఖ్యలో క్రెడిట్ చేయబడని అనుకుంటే సాధారణ విభజన ఫార్ములాను భర్తీ చేస్తుంది.

విభజిత మరియు నిరంతర సంకలనం

విభజిత సంకలనం రెగ్యులర్ అంతరాల వద్ద వడ్డీని క్రెడిట్ చేస్తుంది—నెలవారీ, త్రైమాసిక లేదా వార్షికంగా. ప్రతి క్రెడిట్ ఈవెంట్ మీ బ్యాలెన్స్ను కొంచెం పెంచుతుంది, మీరు ఎక్కువగా సంకలనం చేసినప్పుడు మొత్తం రిటర్న్ను పెంచుతుంది.

నిరంతర సంకలనం ఆ ఆలోచనను దాని పరిమితికి తీసుకువెళ్లి, వడ్డీని అనంత సంఖ్యలో జోడిస్తుంది. ఆచరణలో, ఇది ఒక నిర్దిష్ట రేటు మరియు కాలానికి అత్యధిక సాధ్యమైన ఫలితాన్ని అందిస్తుంది.

నిరంతర సంకలనం రోజువారీ చేర్పులను మించిపోయినప్పుడు చిన్న అదనపు అంచనాను అందిస్తుంది.

మీ బ్యాంక్ లేదా కాలిక్యులేటర్ ఉపయోగించే పద్ధతిని తెలుసుకోవడం ఆఫర్లను పోల్చేటప్పుడు మీకు తలనొప్పులను ఆదా చేస్తుంది.

మీ స్ప్రెడ్షీట్ లేదా ఆర్థిక సాధనంలో ఆ సెట్టింగ్ను ఎప్పుడూ డబుల్-చెక్ చేయండి.

సున్నా మరియు ప్రతికూల రేట్లను నిర్వహించడం

సున్నా లేదా దాని కంటే తక్కువ రేట్లు వ్యతిరేకంగా అనిపించవచ్చు, కానీ గణితం సులభం. r = 0 ఉన్నప్పుడు, మీ బ్యాలెన్స్ ఎప్పుడూ మారదు—A P కు సమానంగా ఉంటుంది. ప్రతికూల రేట్లు ప్రతి కాలంలో మీ బ్యాలెన్స్ను తగ్గిస్తాయి, ఇది ఛార్జీలు మీ మూలధనాన్ని ఎలా తినేస్తాయో చూపిస్తుంది.

- –2% వార్షిక రేటు వద్ద, మీ బ్యాలెన్స్ ప్రతి సంవత్సరం 2% తగ్గుతుంది.

- మీరు నెలవారీ కంపౌండింగ్కు మారితే, ప్రతి కాలం r/n = –0.02/12 ను వర్తింపజేస్తుంది, కాబట్టి నష్టాలు ఎక్కువ సార్లు జరిగే కాలాలతో వేగంగా పెరుగుతాయి.

ప్రతికూల రేట్లుగా చూపబడే దాచిన ఫీజులపై జాగ్రత్తగా ఉండండి. ఆశ్చర్యాలను నివారించడానికి ఫీజుల తర్వాత నెట్ రేట్ను ఎప్పుడూ ప్లగ్ చేయండి.

అధిక భాగం ఆన్లైన్ క్యాల్క్యులేటర్లు ప్రతికూల సంఖ్యలను నమోదు చేయడానికి మీకు అనుమతిస్తాయి—r సున్నా కంటే తక్కువ ఉన్నప్పుడు టూల్ A < P ను చూపిస్తున్నదని నిర్ధారించుకోండి. ఈ వేగవంతమైన సానిటీ చెక్ మీ ప్రక్షేపణలు పథంలో ఉండేలా చేస్తుంది.

మీ గణనలను సులభతరం చేయడానికి సిద్ధమా? కంపౌండ్ ఇంటరెస్ట్ క్యాల్క్యులేటర్ని ShiftShift Extensionsలో ప్రయత్నించండి. మీ బ్రౌజర్ను విడిచిపెట్టి రేట్లు, ఫ్రీక్వెన్సీలు మరియు నియమిత కాంట్రిబ్యూషన్లను మోడల్ చేయండి.

ఈ వ్యాసం Outrank ఉపయోగించి రూపొందించబడింది